「副業を始めたいけど、正社員として働いているから会社にバレたくない…」

「住民税や確定申告ってどうすればいいの?」

そのような悩みを抱えている方、多いのではないでしょうか(^^;

「将来のためにも、経験も収入も増やしていきたい」

そんな切実な思いから、副業を志す人も多いはずです。

僕の場合、副業を考え始めたきっかけは、

「定年後の自分の姿がクリアになってきたことによる不安」

でした(^-^;

虚しさというか、

「このままじゃ、僕の人生絶対後悔するな~」

と思ったんですよね。

何とかして自分の人生の幅を広げておくことで、可能性を残しておきたいとスタートしました。

副業への思いは人によってそれぞれでしょうが、会社にバレることを恐れて一歩を踏み出せない人も少なくないでしょう。

そんなあなたに、この記事では副業がバレないためのコツをわかりやすく解説していきます(^^)

今日は副業を考えている正社員のあなたに、

住民税を通じて副業がバレる理由

確定申告で注意すべきポイント

バレないための具体的な対策

などを中心にお話していきますね。

この記事を読むことで、会社員の方でも安心して副業に取り組めるようになりますよ。

ぜひ参考にしてください(^^)

正社員が副業してもいい時代になっていく

今はまだまだ副業は原則禁止されている会社が多い印象があります。

でもその状況は、どんどん変わっていくでしょう(^.^)

というより既にその兆候はもうハッキリと出てきています。

働き方改革や個人のキャリア形成への意識の高まり

老後の不安

会社員としての不安…

多くの理由があるのでしょうが、副業を考えている人が急増しているのは間違いありません。

同時に、副業を容認する企業も増えてきているんですよね。

なぜこれまで、多くの会社が副業を禁止してきたのか?

そして副業を認める会社が増えてきた背景には何があるのでしょうか?

まずはそうした背景について掘り下げていきましょう。

正社員が副業しやすい時代へと変化していることを感じられると思いますよ(^.^)

会社が副業を禁止する理由

会社側の立場に立って考えると、副業を禁止したくなる理由は簡単にわかります(^^;

従業員たちに本業に専念してほしいという思いがあるのでしょう。

副業することで従業員のエネルギーが分散されてしまい、パフォーマンスが低下してしまうことを懸念するのは自然なことだと思います。

会社の業績の低下にも繋がる要因となってしまいますからね。

それ以外にも「情報漏洩のリスクヘッジ」としての理由もあるでしょう。

副業によって機密情報が外部に流出してしまうリスクは当然考えることですよね。

その他には「人材流出の要因」となることは、少しでも防いでおきたいという思いもあるはずです。

優秀な人材が副業の縁によって退職者が増えてしまえば、企業にとってはリスクですよね。

要は、

従業員には本業に専念してほしい

外の世界には目を向けずに、会社の仕事だけを頑張ってほしい

それが、会社としての生存能力を高めることだと信じているからでしょう。

こうした背景を理解することで、なぜ会社が副業を禁止するのかが見えてきますよね。

企業の競争力を守りたいという生存本能が働いているとも言え、正常な反応ではあるんですよね。

副業がOKの会社も増えてきた

副業禁止の会社もまだたくさんありますが、働き方改革を機にその流れにも少しずつ変化が生じています。

正社員が副業をしてもOKという会社も増えてきているんですよね(^.^)

顕著なのはIT業界やベンチャー企業です。

「副業を通して社員が新たなスキルを習得して会社にも還元してもらえたら」

と考える会社も増えてきているということですね♪

企業側の方も、

「会社の成長に最も大切なのは社員の成長、モチベーション」

であることは十分にわかっています。

だから柔軟な対応をしているところも増えてきているのだと思います。

「副業を認めることで、会社の成長に繋がるのか?」

というところが、最大の判断基準となっているということですね。

「うちの会社は副業を認めてしまうと、一気に人材が出ていってしまうから禁止だ」

と考える会社は認めることはしないでしょうし(^-^;

「副業を認めることで社員の成長に繋がり、会社が強くなってくれるのなら歓迎だ」

と考える会社も増えてきているということです(^.^)

どちらの会社が競争に勝ち抜いていくのか?

それはまだ予想の範囲を超えることはできませんが…、

いずれにしても一つの社会実験が現在進行形で行われているような状況だということです。

副業がバレる最大の原因は住民税

副業が会社にバレてしまう最も大きな原因が「住民税」だと言われています。

僕は個人的には、「うっかりお喋り」の方が圧倒的に多いとは体感的に感じてるのですが(笑)

副収入が増えてくると、お金と一緒に嬉しさも増えてきますよね(^-^;

そうなると当然、住民税額も一緒に増えてくることになります(汗)

ここからは、少しだけこの住民税について改めて詳しくお話ししていきましょう。

そして会社にバレないための具体的なポイントもお伝えしていきますね!

なぜ住民税額の変動が、副業バレに繋がるのか?

その仕組みを改めて詳しくお伝えしていくので、バレる仕組みの理解が深まりますよ。

住民税額が変わることで副業がバレる

副業による副収入が増えてくると、住民税の額も同時に増えてくることになります。

住民税は前年の所得に基づいて計算されるのですが、副業によって所得が増えると住民税も増加するというわけです。

このことが会社に知れることで、副業を怪しまれてしまうのですね。

「住民税の額が急に増えるのだから、会社もそりゃ怪しむよね…」

と不安に感じる方もいることでしょう。

重要なのは、住民税の徴収までの流れを理解しておくことです。

通常であれば住民税は、あなたが会社員である場合、給与から天引きされています。

会社が代わりに支払う形となり、「特別徴収」と呼ばれているんですよね。

この特別徴収によって会社が、住民税の額が急に上がったことを見つけることができてしまうのです。

それを避けるためには…、

会社に住民税の増額を知られないようにすればいいということになりますよね(^.^)

その為の方法として言われているのが、「普通徴収」に切り替えるというものなのです。

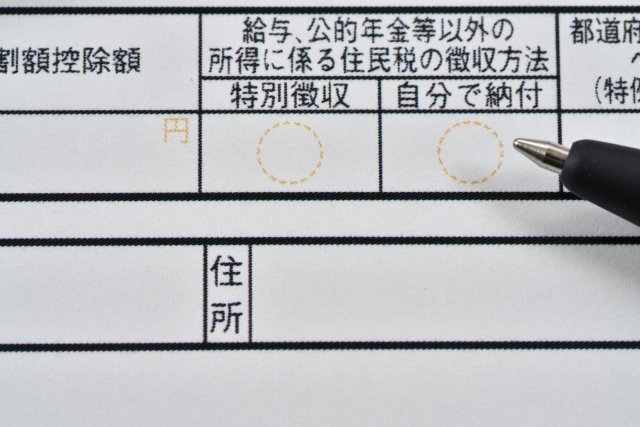

住民税の徴収方法を「普通徴収」にする

住民税の徴収方法を「普通徴収」に切り替えること。

これが副業が会社にバレないための必要なステップであることをお話ししてきました。

何もしなければ増額された住民税もそのまま会社に通知が行ってしまいます。

そして「特別徴収」という形で会社の給与から天引き処理をされるとき、会社に

「あれ?なぜこんなに住民税が高くなってるの?」

と知られてしまう流れでしたね(^-^;

その為に、住民税を会社からではなく自分で払う方法に切り替えることが重要であることもお話ししました。

「普通徴収」に切り替えるということです。

手順としては、確定申告の際に「住民税に関する事項」という欄があります。

ここで副業分の住民税を「普通徴収」にする旨を選択するだけです(^.^)

これだけで副業の住民税は自宅に届く納付書で支払うことになるので、会社に知られることはありません。

会社にバレるリスクを大幅に減少させることが出来るというのは、こういう理由からです。

安心して副業を続けていく為の大切なステップですね(^.^)

確定申告時の住民税欄の記入ポイント

確定申告時に住民税欄を「普通徴収」に切り替えるステップが、副業がバレないための重要なポイントであることがわかって頂けたかと思います。

確定申告書の住民税に関する欄で「自分で納付」を選ぶのでしたね。

これによって、あなたの住民税の通知は自宅に直接届くようになります。

届いた通知は、お近くの金融機関やコンビニで直接支払えばOKです(^.^)

くどいようですが…、

確定申告時にこの手続きを忘れてしまうと副業の住民税が本業の給与に上乗せされて計算されてしまうので、会社にバレてしまう可能性が高くなってしまいます。

住民税欄の記入は慎重に行ってくださいね(^-^;

副業の確定申告をしないと会社にバレる?

「確定申告をしなければ、副業が会社にバレてしまいますか?」

そのような疑問を寄せられることが時々あります(^-^;

結論から申し上げると、

「会社にバレる間接的な原因となる可能性がある」

という返答になります。

副業で一定額以上の所得がある場合、確定申告は義務です。

その義務を適切に行わなない場合、会社にバレる以外にも色々とトラブルが発生することも…(汗)

会社との不要なトラブルを避けるためにも、確定申告についての正しい知識を身につけ、適切な手続きを行うことが重要です。

副業所得が20万円超の場合は確定申告が必要

確定申告が必要となるのは、副業所得が20万円を超えた場合となります。

税務署に対して正確な所得を報告する義務があるため、重要な手続きですね(^-^;

もしこの義務を怠ってしまうと、税務署からの通知やペナルティが発生する可能性があります。

会社に対しては、住民税の額が変わることによって副業がバレるリスクが高まるので確定申告はしっかりと行うことが大切です。

「20万円を超えると必要」

と言いましたが、これをもう少し詳しく言うと

「年間の給与以外の所得が20万円を超えると申告義務が発生する」

という表現となります。

アフィリエイト収入や、フリーランスとして得た収入のことですね。

もちろん、経費を差し引いた額のことです。

確定申告には所得の種類に応じて必要な書類を準備し、正確に記入することが求められます。

その時は既にお話ししたように、住民税の徴収方法を「普通徴収」に変更することを忘れないで下さいね。

副業所得が給与所得の場合の申告方法

もしあなたの副業所得が「給与所得」である場合、確定申告は慎重に行う必要があります。

給与所得として得た副業収入が20万円を超える場合、確定申告が必要です。

そしてここからは、もうおなじみの内容ですが(笑)

住民税の徴収方法を「普通徴収」に変更することが会社にバレないための工夫でしたよね。

「普通徴収」とは自分で住民税を支払う方法で、会社を通じて支払われる「特別徴収」とは異なります。

住民税を自分で支払うための変更手続きを行うということですね(^.^)

正確な申告と適切な手続きで、副業の収入をしっかりと管理しましょう!

副業所得が雑所得の場合の申告方法

それでは副業所得が雑所得の場合の申告方法についてはどうでしょうか?

まず雑所得についてですが、これは

「ブログやアフィリエイト、フリーランスといった収入」

に該当し、給与所得や事業所得に該当しない収入のことを指します。

雑所得の申告方法は、確定申告書Bを使用します。

所得額とは、収入金額から必要経費を差し引いた額のことです。

収入金額と必要経費を正確に記載し、差額が所得金額になるということですね。

こうして算出した所得額を基に住民税が決まってくるのですが…、ここからはもうお馴染みの(^-^;

住民税の徴収方法を「普通徴収」にするということでした(^.^)

住民税を給与から天引きされることのない、「自分で納付」を選択することで会社に副業が知られる機会を減らせます。

これにより安心して副業を続けられるでしょう。

雑所得の申告方法を理解して住民税の取り扱いに注意することで、副業が会社にバレるリスクを最小限に抑えていきましょう!

インボイス制度導入で副業がバレるリスクは?

インボイス制度は2013年10月に導入されたものです。

フリーランスや個人事業主だけでなく、副業をを行う会社員にも影響を与えています。

今回は、

正社員でもインボイス発行が必要となるケース

インボイス制度への登録が会社に副業を知られるきっかけとなる可能性

について詳しく解説していきます。

まずは制度の仕組みを理解して、適切な対応を検討していきましょう!

正社員でもインボイス発行が必要なケース

インボイス制度が導入されている現在、副業をしている正社員にも影響が出る可能性はあります。

特にフリーランスとして副業をしている場合、インボイスの発行が必要になる場合があるんですよね。

インボイスとは消費税の適正な納税を目的とした請求書のことなので…、

副業で取引先に対してインボイスを発行することで、取引先は消費税の控除を受けられるようになります。

インボイスを発行するためには、税務署に登録しなければなりません。

この登録の際に、会社に副業がバレるリスクは本当にないのか?

この辺の実例の情報はまだ十分にないのですが、登録や発行の際には慎重に行動することが賢明ですね。

申し訳ないのですが、現段階ではここまでしか申し上げることはできません。

インボイス登録すると会社にバレる可能性

インボイス登録をすると会社にバレる可能性がある理由は、取引先に発行する請求書に個人の情報が記載されるからです。

この制度は、一定の取引金額を超えると登録が必要になります。

登録をすることで発行したインボイスに、あなたの氏名や住所、登録番号が記載されることになるのですね。

だからもし取引先が会社の関連企業であったりする場合は、当然注意が必要ですよね。

ただしインボイス登録そのものが直接的に会社に通知されることはないので、その点については安心できます。

勤めている会社の取引先との関係性を考慮して、慎重に行動することが重要だということなのですね。

正社員が副業をバレずに続けるためのポイント

僕もそうですが、多くの人は

「副業が会社に知られるのは避けたい」

と考えていると思います。

たとえ副業が認められているとしても、知られない方が無難なんですよね(^^;

本業でのちょっとしたミスや有給休暇の申請の際に、何でも副業と結び付けられて考えられると面倒ですからね(汗)

というわけで、ここからは安心して副業を継続するために

「今日から意識できる具体的な対策を4つ」

ご紹介していきます。

4つのポイントをしっかりと押さえて、賢く副業と本業を両立させていきましょう!

職場で副業の話をしない

これは僕の完全な主観ですが、副業がバレる一番多い原因は

「同僚にうっかりと喋ってしまうこと」

だと感じています。

これは本当に注意しておくべきところだと、僕は自分にも常に言い聞かせています。

どんなに仲の良い同僚であっても、どんなに口が堅いと信じている後輩であっても…、

誰にも言わない方が絶対にいいですよ。

僕は家族以外の人には、今でも副業のことは打ち明けていません。

営業動向で、長距離移動中の車中なんかは危ういです(^^;

会話の流れが副業に向かっていくと、ついつい…なんてことがあるからです。

特に副業の調子がいい時期は、気持ちも軽くなってルンルン気分です(^^♪

そんな一瞬のスキに、

「実はね…♪」

と自爆してしまうものなんですよね(笑)

逆の立場になって考えてみてください。

もしあなたが会社の同僚から

「実は僕、副業で結構稼いでるんだよね。でも絶対に言わないでよ」

なんてポロッと話された時、何年もあなた一人だけの胸の内に留めておく自信はありますか(笑)?

「そんなの簡単だよ!」

と即答できる人は少数派だと思うんですよね。

職場の会話では副業に関する話題を避けることが、バレずに続けるための基本的な戦略となります(^^)

SNSで副業内容を投稿しない

SNSでの発信にもバレないための注意が必要です。

情報の拡散力も抜群で、多くの人が利用しているSNSです。

あなたのちょっとした投稿が、思わぬ形で職場の同僚や上司の目に触れる可能性は十分にあるんですよね。

「副業の最高益を達成したので、ついつい自慢したくなって投稿してしまった…」

ということもあるかもしれません(^-^;

その後しばらくして

「油断して個人情報に抵触する部分まで発信してしまった!」

なんてミスを重ねてしまうと、過去の発信と繋がり副業がバレる確率もグンと上がってしまいます(^^;

副業については、信頼できる家族以外には喋らない方がいいというのが基本姿勢ですね。

僕のように副業というトピックをXで発信している場合は、仕方がないですが…(笑)

会社にバレた時のリスクが高い人は、発信は控えた方が無難ですよ。

会社のPCやスマホで副業作業をしない

副業を行うために会社のPCやスマホを用いないことは、基本中の基本です。

会社のPCは監視されていると思っていた方がいいです。

使用履歴や通信内容も全て筒抜けなんですよね。

ついつい仕事の合間に

「便利だからそのまま使っちゃおう」

となってしまう気持ちは僕もよくわかるのですが…(^^;

24時間全てを監視されていることはないでしょうが、会社がその気になればかなりの詳細まで使用履歴を確認することが可能です。

個人所有のデバイスとインターネット環境を利用することで、安心して作業ができるので精神衛生上も望ましいですね。

雑所得の副業を選ぶ

アルバイトなど「給与所得」の副業ではなく、「雑所得」副業の方が会社にはバレにくい選択です。

「給与所得」の場合、会社からの給与と同じように源泉徴収される収入であることを意味します。

これだと住民税の計算に影響を与えてしまうのですね。

一方、雑所得は源泉徴収されない収入であり、確定申告を自分で行う必要のあるものです。

ブログアフィリエイトや、フリマアプリから得る収入がこれに該当します。

雑所得でも年間20万円を超えると確定申告が必要ですので注意して下さい。

正社員が副業禁止の会社で副業がバレた時のリスク

副業が禁止されている会社で副業が発覚した場合、当然何らかのリスクは生じます。

勤めている会社や環境にもよるのでリスクの程度はもちろん様々ですが、会社からの追及を受け信頼関係に傷をつけてしまうことは間違いないと思います。

それを知りながら副業をしている人の多くは、リスクを覚悟の上しているということです。

僕も同じです(^-^;

僕の環境では極端に厳しい処罰となる可能性は低いと考えていますが…、

それでも何らかの追及は受けるのではないかと予想しています。

そうしたことを覚悟して副業をしているということは、リスク以上のメリットがあるからなのですが…(^^)

さて、ここからは

「副業禁止の会社で副業がバレてしまった際に起こりうる具体的なリスク」

について詳しく説明していきます。

ご自身の状況と照らし合わせて、慎重な判断を心がけてくださいね。

会社への説明責任と信用低下のリスク

会社に副業が発覚した時まず考えられるのは、会社から説明責任を求められることです。

上司からは、

「なぜ、そんなことをしてたんだ?」

と疑問を抱かれ説明を要求されるでしょう。

そうなれば、

「会社の規則を知ったうえで副業をやっていたこと」

を認めることも必要となってきます。

信用低下のリスクが生じてしまうことは避けられませんね…。

これによって職場でのあなたの評価が下がることになり、立ち位置の変化が生じてしまう可能性も高いです。

昇進の機会を逃したり、任されていた仕事の役目を外されたり…。

このようなリスクを避けるためには、注意深く行動することはもちろん、バレた時の説明には

「稼ぐことが必要だった理由」

をきちんと説明することです。

事前にこのようなことがある可能性を想定し、しっかりと理由を確立させておく準備も必要だということです。

懲戒処分や解雇の可能性はある?

最悪の場合は、懲戒処分や解雇の可能性もあります。

特に会社の利益に反する副業、情報漏洩などに関わっていた場合はその可能性は高いです。

完全に「会社の信頼を損なう行為」になってしまいますから…。

そのような場合、今後のキャリアにも影響を及ぼしてしまう可能性も考えられます。

僕は副業が認められていない会社に勤めていながら、副業をしています(^-^;

しかし会社の利益に反する副業は絶対にしません。

むしろ、会社の利益になるために副業をしていると自信をもって言えるよう取り組んでいます。

僕が取り組んでいる副業(ブログ副業)は、あらゆるビジネススキルを磨くことができるものです。

僕自身のスキルが磨かれ続けているので、それが本業で活かされないはずがありません。

会議での発言力、セールス力、ビジネス視点…。

確かに規則違反でしょうが、多くのメリットを提供できているのも事実なんですよね。

このブログの読者さんには、

「会社の利益に反する副業に取り組むことは最初からやめておくべき」

だと、僕から強くお伝えしたいです。

絶対におすすめできるものではありません。

あなたの将来のことを考えても…。

公務員の場合は法律違反になる可能性がある

公務委員の場合、副業を行うことは法律で禁止されています。

もちろん許可なく副業を行うと法律違反となるため、懲戒処分を受けるリスクが非常に高くなるでしょう。

最悪の場合は、解雇されることも覚悟しなければなりません。

解雇を免れたとしても職場での信用を失うことにもつながるため、細心の注意が必要です。

僕のような民間企業の社員とは違ってルールに厳しい公務員の世界なので、副業のリスクも格段に高くなってしまいます。

だから、公務員の場合は違反を犯してまで副業をすることは避けた方が良いと思います。

ただし本の執筆や講演会など一部認められている場合もあるので、まずは法律の範囲内で可能なものを確認してみるのもいいかもしれません。

正社員が会社にバレにくい副業ランキングTOP5

ここまでは、

「副業がバレないための対策」、「バレた場合のリスク」

などをお話してきました。

そしてここからは、会社にバレにくい副業を5つ紹介していきます。

たとえ副業が認められていない会社に勤めていたとしても、

「会社にバレずに、こっそり副収入を得たい」

と考えている正社員の方は少なくないはずなんですよね(^-^;

これから紹介する5つの副業の特徴と、

「なぜバレにくいのか?」

という理由も併せて解説していきますのでぜひ参考にしてみてください。

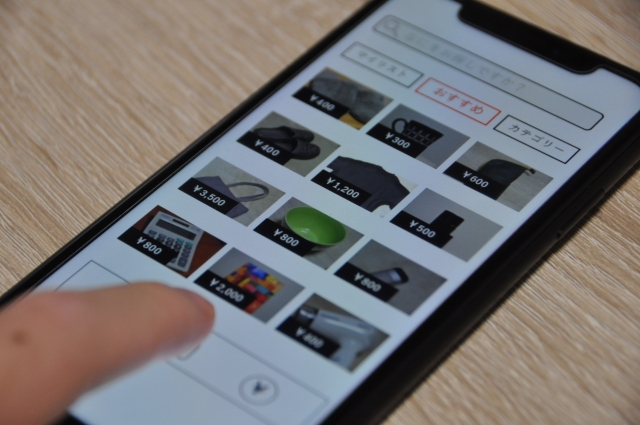

1位:フリマアプリで不用品販売

会社にバレにくい副業として人気ナンバーワンが、メルカリなどのフリマアプリを利用した不要品販売です。

手元にある使わなくなったアイテムを売ることができ、収入を得られる点が魅力ですよね。

家の中を整理しながらお金に変えていけるので、一石二鳥の副業だとよく言われています(^^)

フリマアプリでの売り上げは通常、雑所得として扱われるので一定の金額を超えなければ確定申告の必要はありません。

スマホ一つあれば始めることができ、ちょっとしたスキマ時間に出品や取引、メッセージのやり取りも可能です。

正社員として忙しい日々を送っている方でも無理なく始められますね(^.^)

顔出しの必要もなく、取引相手とのやり取りの時でもプライバシーが守られるところもポイントです。

2位:アンケートモニターやポイントサイト

アンケートモニターやポイントサイトも、会社にバレにくい副業です。

全ての活動がインターネット上で完結し、報酬もポイントやギフトカードで受け取ることが多いので、給与明細に記載されることがありません。

アンケートモニターはその名の通り、

「企業からの調査依頼に応じてアンケートに回答しその報酬としてポイントを得る」

というものです。

ポイントサイトでは広告のクリックなどでポイントを貯めていき、そのポイントを現金やギフトカードに交換していくのですね。

どちらもリスクを抑えつつ副収入を得ることが可能です。

3位:ブログやアフィリエイト運営

僕の副業である、ブログアフィリエイトも正社員にとっては適した選択肢の一つです。

僕の中では、この副業がナンバーワンですね(^^)

自分の好きなテーマを選択して記事を書き、その中で商品やサービスを紹介していきながら収入を得る副業です。

自宅で作業できて、慣れてくると通勤時間や休日を上手に利用しながら進めていくことも出来るようになります。

注意すべき点としては、書いていくブログの内容が本業での仕事内容と競合しないようにすることです。

会社の利益に反することは副業としては論外ですね。

またアフィリエイトリンクを貼る際には、信頼できる商品やサービスを選ぶことです。

自分が知らない商品をむやみやたらに宣伝することは避けることですね。

どのビジネスも信頼は大切です。

信じられるものだけを紹介していってくださいね。

顔出しも必要なく、本名を出す必要もないので会社にバレる可能性の低い副業です。

4位:在宅ワーク

ランサーズやクラウドワークスでの在宅ワークも、会社にバレるリスクの低い安全な副業です。

多様な在宅ワークが用意されていて、スキルに応じて選べるのも魅力の一つですよ。

ライティングやデザイン、プログラミングなどの仕事は時間や場所に縛られずに取り組むことができます。

だから正社員の方でも無理することなく続けていくことができます。

在宅ワークで得た収入は雑所得として申告することで、住民税を普通徴収として手配できるので会社に知られるリスクを軽減できます。

仕事の受注から納品まで全てをオンラインで完結できるので、職場での作業は必要ありません。

在宅ワークは正社員が副業をバレずに行いやすい、柔軟で安全な選択肢です。

5位:投資(株式・投資信託・不動産)

投資も会社にはバレにくい選択肢ですね。

株式や信託投資、不動産投資など投資にも色々な方法があります。

こういった投資は通常、証券会社や金融機関を通して行われ、直接的に会社に報告されることはありません。

ただ投資は、別の面でリスクの伴うものです。

他の副業と違って、市場の変動によって損失を被る可能性もあるんですよね。

不動産投資は損失のリスクは比較的低いものですが、初期費用が高くて長期的な視点が必要となります。

投資信託も比較的リスクが低いですが、手数料がかかる点に注意は必要です。

投資を副業として選ぶ際には、リスクの許容度をしっかりと設定してその範囲内で行うことが大切です。

また利益が出た時は、確定申告が必要となってきますので税金面での準備も必要になってきます。

会社にバレにくい副業ではありますが、リスクもあるので慎重に進めていくことが大切ですね。

副業バレに関するよくある疑問

会社にバレない副業について調べていると色々な情報が入ってくるので、

「スッキリとまとまった情報が欲しい」

と思っている方も多いかもしれません。

特に収入の受け取り方や制度に関する疑問が多いようなので、ここからは

「副業バレに関してよく寄せられるこれらの疑問」

について一つずつ丁寧に解説していきます。

安心して副業に取り組むための一助としてくださいね(^^)

給料が現金手渡しなら会社にバレない?

現金手渡しの給料なら会社にバレないと考えている方もいらっしゃるようですね。

現実は…、バレる可能性は十分にあります(^^;

所得がある場合に確定申告が必要であることは、給料の支払い方法には何の関係もないことだからです。

副業の所得が年間20万円を超える場合、確定申告を行わないと税務署からの指摘を受ける可能性がありますよ。

その際には、住民税の処理を適切に行う必要があります。

会社勤めの方であれば、通常は給与から天引きされている住民税(特別徴収)のはずです。

これをそのままにしてしまうと、副業分の所得が加算されて計算された住民税が会社に知られてしまうので、住民税については自分で支払うように確定申告時に変更するのです。(普通徴収)

この流れは現金手渡しであってもそうでなくても同じことなので、リスクは変わりません。

確定申告や住民税の処理が適切であることが重要です。

所得20万円以下の副業ならバレない?

確定申告の必要のない

「所得20万円以下の状態」

であれば会社にバレにくいと考えている方も多いです。

確定申告が不要とされているので、そのような情報も多いのだと思います。

実際には、注意が必要であることは確かですね。

確定申告が不要というのは税務署に報告する義務がないということですが、住民税の計算には影響するんですよね。

住民税は前年の所得に基づいて計算されるので、その額が変動すれば会社に通知される可能性があるのです。

また、所得が20万円以下でも住民税の申告が必要な場合があります。

給与所得以外の所得がある場合、住民税の申告を怠ってしまうと後で税務署から問い合わせが来る可能性も…。

所得が20万円以下の副業でも、住民税の変動には注意して適切な申告を心がけてください。

これによって、会社にバレるリスクを最小限に抑えることができます。

マイナンバーが原因で副業がバレることはある?

マイナンバーが原因で副業がバレる可能性は??

心配な方もいらっしゃるでしょうね(^^;

結論を言えば、マイナンバー自体が直接的に副業を会社にバラスことはありません。

マイナンバーは税や社会保障、災害対策のために利用されるので、副業の情報を会社に報告する仕組みはないのです。

ただ…、

マイナンバーが関わる税務処理の過程で、住民税の変動などを通じて副業が会社に知られる可能性はあります。

住民税額の変化が、会社に気付かれることがあるからです。

それを避けるために、住民税の徴収方法を「普通徴収」に変更することが重要です。

マイナンバー自体は副業をバラすことはありませんが、その取り扱いには注意が必要ですね。

【まとめ】正社員の副業がバレない方法

今回は、副業を始めたいけれど、会社にバレるのが心配な正社員の方に向けて、

住民税の仕組みと対策

確定申告のポイント

バレないための工夫

などについて、お伝えしてきました。

やはり大きなポイントは、住民税の処理でしたね。

副業分の住民税は自分で納付するよう「普通徴収」に変更することを忘れないで下さいね(^^)

ぜひ今回の記事を参考にして、会社に知られることなく副業を継続していってください♪